Relationsbank

Andelskassen - mere end en bank

I Andelskassen tror vi på, at en god relation er en tryg relation. Vi er mennesker, som interesserer os for andre mennesker, og vi mener, at tillid og troværdighed er afgørende, når du skal tage beslutninger om din økonomi.

Mød os og nogle af vores kunder

Vi rådgiver dig der, hvor du er i dit liv

Om banken

Bæredygtighed

Vi ser ind i en fremtid, hvor vi sætter aftryk, som har stor betydning for vores fremtidige relationer. Det er helt naturligt, at vi er opmærksomme på, hvordan vi bedst kan bidrage til en bæredygtig udvikling. Derfor arbejder vi med alle tre bogstaver i ESG.

Klima BIL

Kom godt afsted med Klima BIL

Med Klima BIL fra Andelskassen får du finansieret og forsikret din nye el- eller hybridbil til en super skarp pris og på rigtig gode vilkår.

Klima BOLIG

Gør noget godt for din bolig, klimaet og din tegnebog

Går du med planer om, at energioptimere din bolig? Andelskassens Klima BOLIG kan bruges til energiforbedrende investeringer i din bolig – vel at mærke til en særdeles fordelagtig rente.

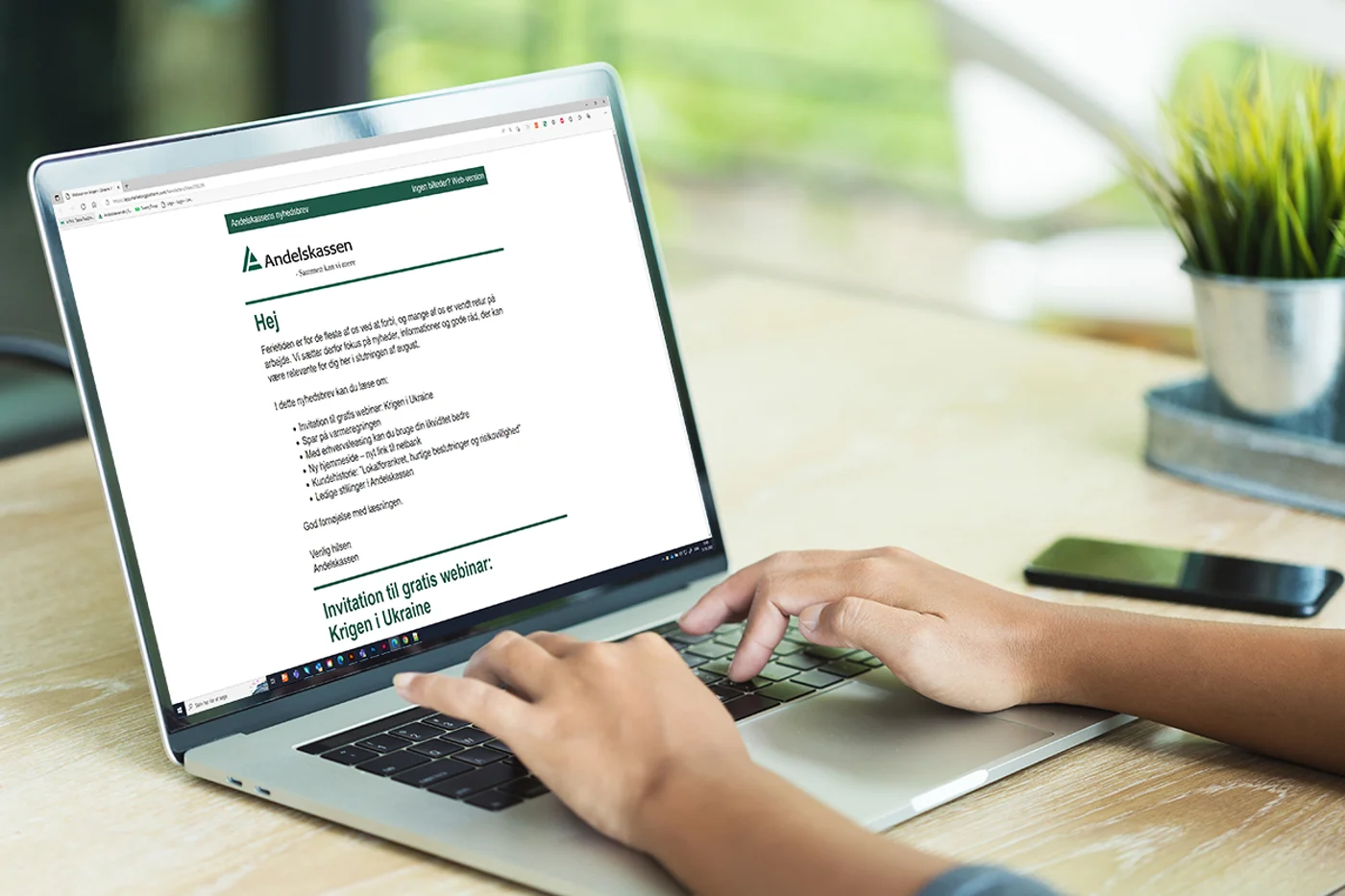

Nyhedsbrev

Få gratis viden om din økonomi direkte i indbakken

Tilmeld dig vores nyhedsbrev, så kvitterer vi ved at sende inspiration, viden, gode tilbud og tips & tricks direkte til din indbakke.

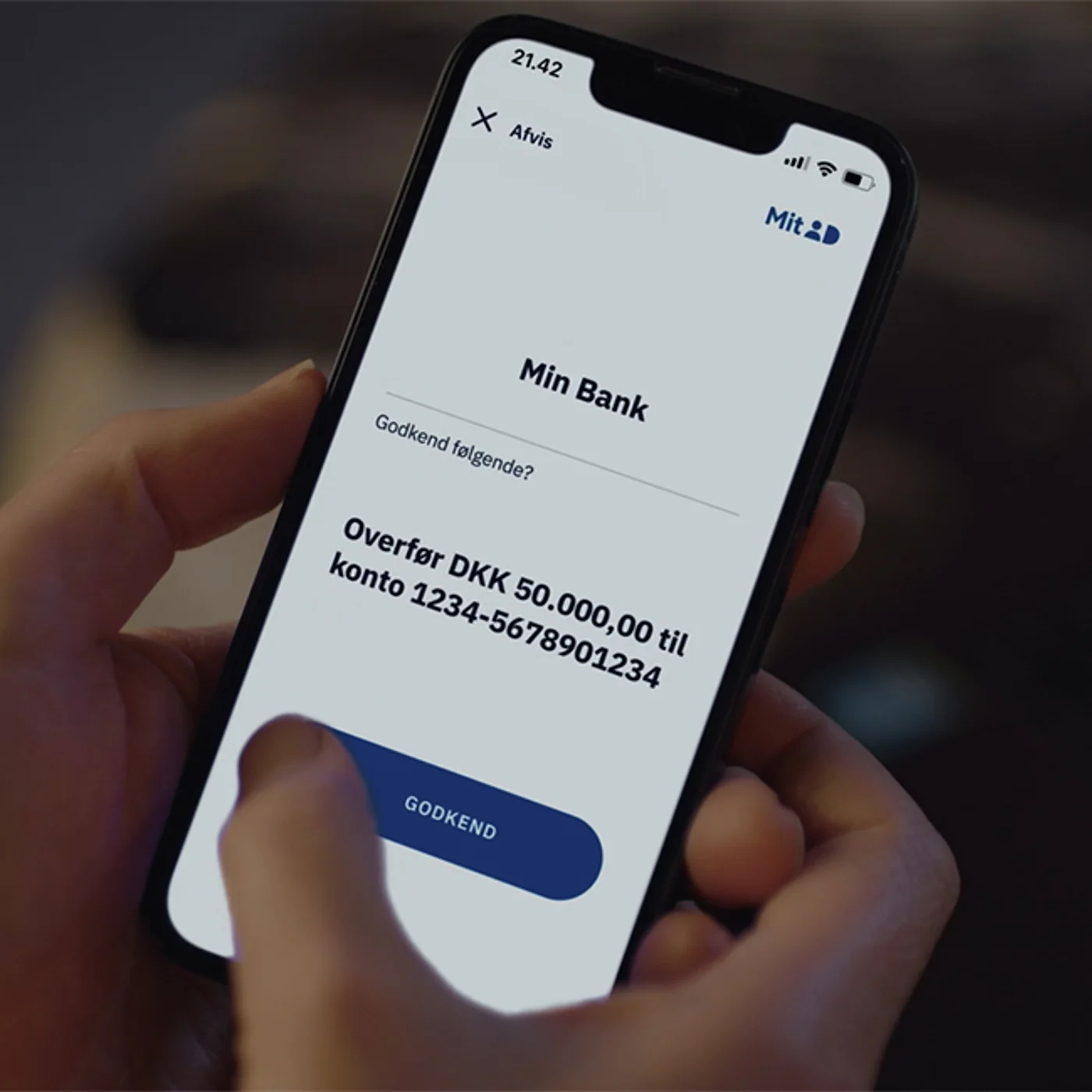

Oplysninger om dit kundeforhold

Her kan du svare på spørgsmål om din økonomi, dit forventede forretningsomfang med banken og/eller indsende legitimation.

Legitimation og dokumenter

Som bank er vi forpligtet til at kende vores kunder og kunne dokumentere deres identitet og forretninger med os.